この記事では旧三菱東京UFJ銀行カードローンの過払い金請求が可能かどうかについて紹介しています。

結論をいうと、旧三菱東京UFJ銀行カードローン(以下「旧」を省略します)は過払い金が発生しません。

カードローンやキャッシングであれば過払い金請求が一律にできるわけではなく、基本的に銀行融資には過払い金が発生しません。

その理由を貸金業の国家資格保有者である私ぜにぞうが紹介しますので参考になれば幸いです。

三菱東京UFJ銀行のカードローンは過払い金を請求できません!

結論として、三菱東京UFJ銀行のカードローンは過払い金を請求することはできません。

正確にいうと、過払い金そのものが発生しません。

メガバンクの特例とかではなく、三菱東京UFJ銀行のカードローンが過払い金を発生させない商品設計だからです。

また、仮に返済を滞納して債権者が三菱東京UFJ銀行から保証会社に変わったとしても、過払い金を請求することはできません。

三菱東京UFJ銀行のカードローンに過払い金が発生しない理由は、利用していたときの契約金利に鍵が隠されています。

その鍵の正体を詳しく見ていきましょう。

過払い金が発生しない理由はカードローンの金利に隠されている!

三菱東京UFJ銀行カードローンに過払い金が発生しない理由は、ローン金利が適法であったことにつきます。

そもそも過払い金は、利息制限法で決められた上限金利を超える貸付けが行われた場合に限り発生します。(利息制限法 第1章第1条)

上限金利は融資金額に応じて以下のように定められています。

| 融資金額 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10万円以上100万円未満 | 年18% |

| 100万円以上 | 年15% |

三菱東京UFJ銀行カードローンの金利は、元々この上限金利の範囲内なので、過払い金が発生する余地がありません。

過払い金は上限金利を超えて払い過ぎた利息のことなので、三菱東京UFJ銀行のカードローンに関しては過払い金とは無縁なんです。

これが銀行統合の前後にかかわらず過払い金が発生しない理由です。

バンクイックやマイカードプラスも過払い金はありません!

現在の三菱UFJ銀行カードローンのメイン商品であるバンクイックやマイカードプラスも過払い金は発生しません。

というか、三菱UFJ銀行の融資で過払い金が発生する商品は存在しません。

そのことは親会社である株式会社三菱UFJフィナンシャル・グループの決算資料を見れば一目瞭然です。

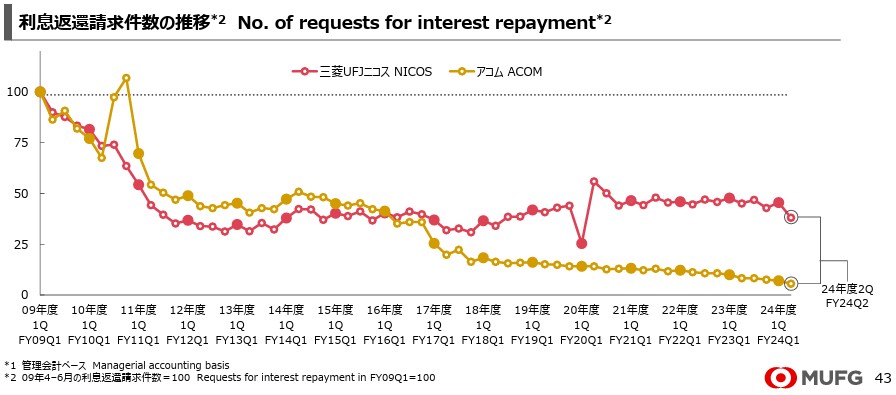

決算資料の中で三菱UFJフィナンシャル・グループの子会社3社(三菱UFJ銀行、三菱UFJニコス、アコム)における過払い金の請求件数(=利息返還請求件数)を示す推移データがあります。

ここに三菱UFJニコス、アコム2社の記載がありますが三菱UFJ銀行は登場しません。

つまり三菱UFJ銀行には過払い金が発生する取引がないことを物語っています。

同じメガバンクである三井住友銀行カードローンやみずほ銀行カードローンも同様に過払い金は基本的に発生しません。

その他の銀行も含め一般的に銀行(信用金庫や信用組合なども含む)は、利息制限法を守って融資を行なってきたことから過払い金は存在しません。

過払い金が発生するかどうかは借入金利がキーを握っています!

過払い金が発生するかどうかのキーとなる要素は、契約していた当時の借入金利です。

過払い金が成立する条件には、

- 2010年6月18日より前にお金を借りている

- 完済後10年以上経過していない(時効が成立していない)

- 債権者の貸金業者が倒産していない

などもありますが、大前提になるのは利息を払い過ぎていること、つまり借入金利が利息制限法の上限金利を超えていることです。

銀行の融資に原則過払い金が発生しないのは、利息制限法の上限金利を超える金利を適用していなかったことに尽きます。

さてここで疑問に思うのが、「じゃあ消費者金融などの貸金業者はなぜ過払い金があるのか?違法な金利で融資をしていたのか?」だと思うので、その点について紹介します。

貸金業者に過払い金が生じる理由はグレーな商売をしていたから!

銀行カードローンは過払い金が発生しないのに、なぜ銀行以外の貸金業者の融資には過払い金が発生するのかその理由を紹介します。

弁護士事務所や司法書士事務所が、盛んに消費者金融やクレジットカード会社の過払い金請求のCMを展開しています。

この中には銀行の名前が登場しません。

同じカードローンなのに銀行だと過払い金が発生しないのは不思議に感じるかもしれません。

実は貸金業者は利息制限法の上限金利を超えて融資を行っていた時代があるからです。

貸金業者が上限金利を超えて融資できた理由は罰則がなかったから!

貸金業者が法律で定めている金利を超えて融資を行うことができた理由は、法を犯しても罰則がなかったからです。

罰則がまったくなかったわけではありませんが、出資法という別の法律で罰則が定められていたものの、罰則が与えられるケースが金利29.8%(※)を超えて融資したときに限られていたからです。

※出資法の上限金利は過去に何度も改正されていて、徐々に引き下げられてきました。年利29.8%に改正される前は年利40.004%、その前はさらに高い金利でした。現在は年利20%になっています。

貸金業者は利息制限法の金利を超えていても、罰則を規定した出資法の金利までの範囲でずるがしく商売をしてきたということです。

過払い金は最高裁判決により突如として誕生!

黙認される形で違法金利で営業していた貸金業者に過払い金という鉄槌を下したのは最高裁判所の判決です。

利息制限法(20%)と出資法(29.2%)の上限金利の差(グレーゾーン金利と呼ばれます)にあたるもらい過ぎた利息、つまり過払い金を返還すべきとの最高裁判所の判決が出ました。

その判決により、貸金業者は稼いでいたもらい過ぎの利息のツケを払う事態になったという経緯です。

銀行カードローンであっても債務整理の対象にはなる!

三菱東京UFJ銀行カードローンは、過払い金が生じないだけであって債務整理の対象になります。

「過払い金が生じない=債務整理の対象にならない」ではありません。

過払い金で債務を減額・相殺できないだけで、債務整理の対象として扱うことは可能です。

三菱東京UFJ銀行カードローンの過払い金まとめ

三菱東京UFJ銀行カードローンの過払い金のポイントは、

- そもそも過払い金が発生しない

- その理由は利息制限法の範囲内の金利だから

- 過払い金は発生しないが債務整理の対象になる

です。

この記事が債務整理の参考になれば幸いです。